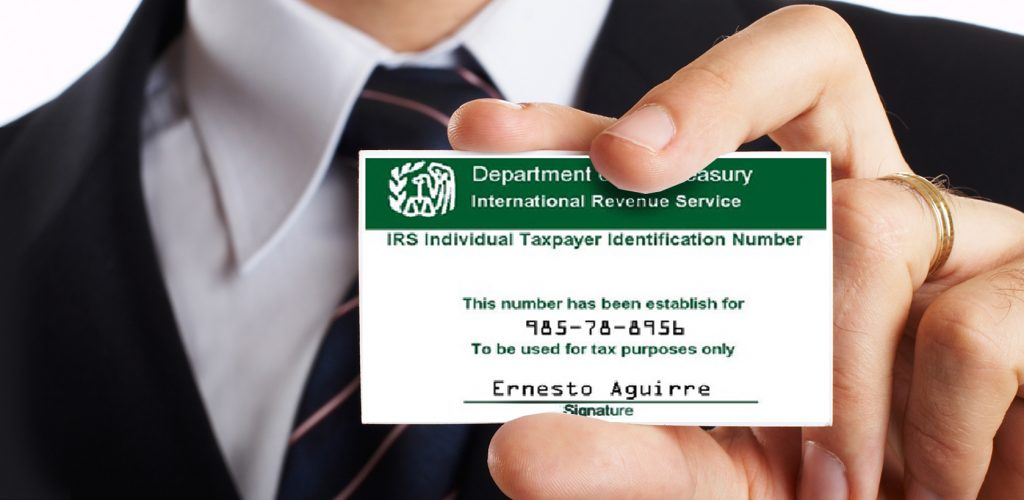

什么是ITIN?

ITIN 是 Individual Taxpayer Identification Number 的缩写,中文翻译为个人纳税人识别号码(“个人税号”)。ITIN 是由美国税务局(Internal Revenue Service,简称 IRS)发行的一种身份识别号码,用于纳税目的。

谁可以申请ITIN?

1. 无资格获取社会安全号码(SSN)的非居民个人,例如外国人居住在美国,但没有合法工作签证或居留权。

2. 无资格获取社会安全号码的非居民个人的配偶和赡养人员。

3. 美国居民或非居民个人需要向美国税务局申报税款,但不符合社会安全号码的要求。

申请ITIN需要准备哪些材料?

1. IRS 表格 W-7:这是申请 ITIN 的主要表格,需要填写并签署该表格。

2. 身份证明文件:您需要提供有效的身份证明文件,例如护照、出生证明、居留许可等。这些文件应该是原件或经过认可的副本。每个申请人都需要提供身份证明文件。

3. 纳税申报文件:如果您需要申报税款或需要 ITIN 用于报税目的,您可能需要提供相应的纳税申报文件,例如 IRS 表格 1040 或其他适用的税表。

4. 申请人关系证明:如果您正在申请 ITIN 以代表其他人,例如配偶或赡养人员,您可能需要提供相关的关系证明文件,例如婚姻证书、出生证明、收养文件等。

获取ITIN需要多长时间?

根据我们以往申请ITIN的经验,处理时间因多种因素而有所不同,包括申请季节、申请量、以及 IRS 处理速度等。通常情况下,申请 ITIN 的处理时间会在8-12周。每年的1-4月处理时间比较慢会在12周左右。5-12月处理时间相对较快会在8周左右。

收到ITIN之后还有哪些需要注意的?

1. 保护个人信息:ITIN 是敏感的个人身份识别号码,类似于社会安全号码(SSN)。请妥善保护您的 ITIN,避免将其泄露给未经授权的人员。只在必要的情况下向信任的机构或个人提供您的 ITIN。

2. 更新信息:如果您的个人信息发生变化,例如地址、姓名、获得SSN或其他关键信息,及时向 IRS 更新您的信息。这可以确保您的 ITIN 记录准确无误,并避免不必要的麻烦。

3. 定期使用 ITIN:IRS 对于长期未使用的 ITIN 可能会进行失效处理。为了保持 ITIN 的有效性,确保在至少每三年申报一次税表,以证明您的存在和纳税义务。

比较常见使用ITIN情况:

· 外国人在美国有公司股份分红

· 外国人在美国有工资或者自雇收入

· 外国人在美国有出租房收入或者要出售房产

· 美国税务居民需要与配偶或赡养人一同报税

ITIN还可以有哪些作用?

除了合法纳税之外,ITIN还可以用来:

1. 银行和金融服务:申请 ITIN 可以帮助您在美国开设银行账户。许多金融机构要求个人提供有效的身份证明,ITIN 可以作为一种替代方式来满足这些要求。

2. 建立信用记录:通过使用 ITIN,您可以在美国建立个人信用记录。信用记录对于获取贷款、租赁住房、申请信用卡等金融活动至关重要。建立良好的信用记录可以帮助您在未来获得更多投资机会。

3. 就业:某些情况下,非居民个人可能需要 ITIN 来合法地从事就业。ITIN 可以作为纳税和就业合法性的身份证明。ITIN拥有人只能有1099NEC,而无法拿到W2。ITIN并不赋予在美国合法打工身份。

辰星会计事务所是认证接受代理(CAA )由美国国税局(IRS)授权,协助不符合或无法领取社会保险号(SSN )同其他外国人由IRS获得ITIN 。 此外,CAA有权代表申请人提交W-7表格,而不必提供外国身份原始文件(比如说中国护照)。

我们的认证验收代理可以验证您的文件,这意味着您只需将副本发送给IRS,并在您离开时可以带走原件。

如果你需要我们帮助申请ITIN,流程如下:

1. 联系辰星会计事务所并告知你的个人情况及为什么需要申请ITIN

2. 提供上述有效身份证明文件和个人资料,建议护照为首选

3. 核对所有信息无误并交款后为所需表格进行签名

4. 辰星会计事务所会通过网络递交的方式发送你的ITIN申请至国税局进行审核

5. 审核无误后,国税局会把ITIN已信件的方式邮寄给你和辰星会计事务所各一份,请妥善保管。